Eine „Neue bAV“ ist notwendig. Eine bAV, die für Arbeitnehmer attraktive Zinsen erzielt und gleichzeitig die Risiken für Arbeitgeber minimiert. Das geht nur mit einem höheren Aktienanteil und damit mehr Beteiligung am globalen Produktivkapital. Christof Quiring fasst zusammen.

Fidelity.

Die lockere Geldpolitik der Europäischen Zentralbank (EZB) ist nicht nur für jeden Vorsorgesparer eine Herausforderung. Auch für die Unternehmen sind die niedrigen Zinsen ein großes Problem. Steigende Pensionsverpflichtungen bei niedrigem Ausfinanzierungsgrad belasten die Firmen. Denn die Zeiten, in denen Unternehmen mit zehnjährigen Bundesanleihen oder Pfandbriefen fünf Prozent Rendite und mehr erzielen konnten, sind lange vorbei.

Unternehmen müssen dringend die Struktur und die Kapitalanlage ihrer betrieblichen Altersvorsorge (bAV) überdenken, wenn sie die Risiken der bAV für das operative Geschäft künftig begrenzen und besser planbar machen wollen. Festverzinsliche Wertpapiere können den realen Kapitalerhalt nicht mehr gewährleisten, geschweige denn eine attraktive Rendite für den Mitarbeiter erzielen. Sie sind somit zumindest für die Kapitalaufbauphase in der bAV keine adäquate Anlage mehr.

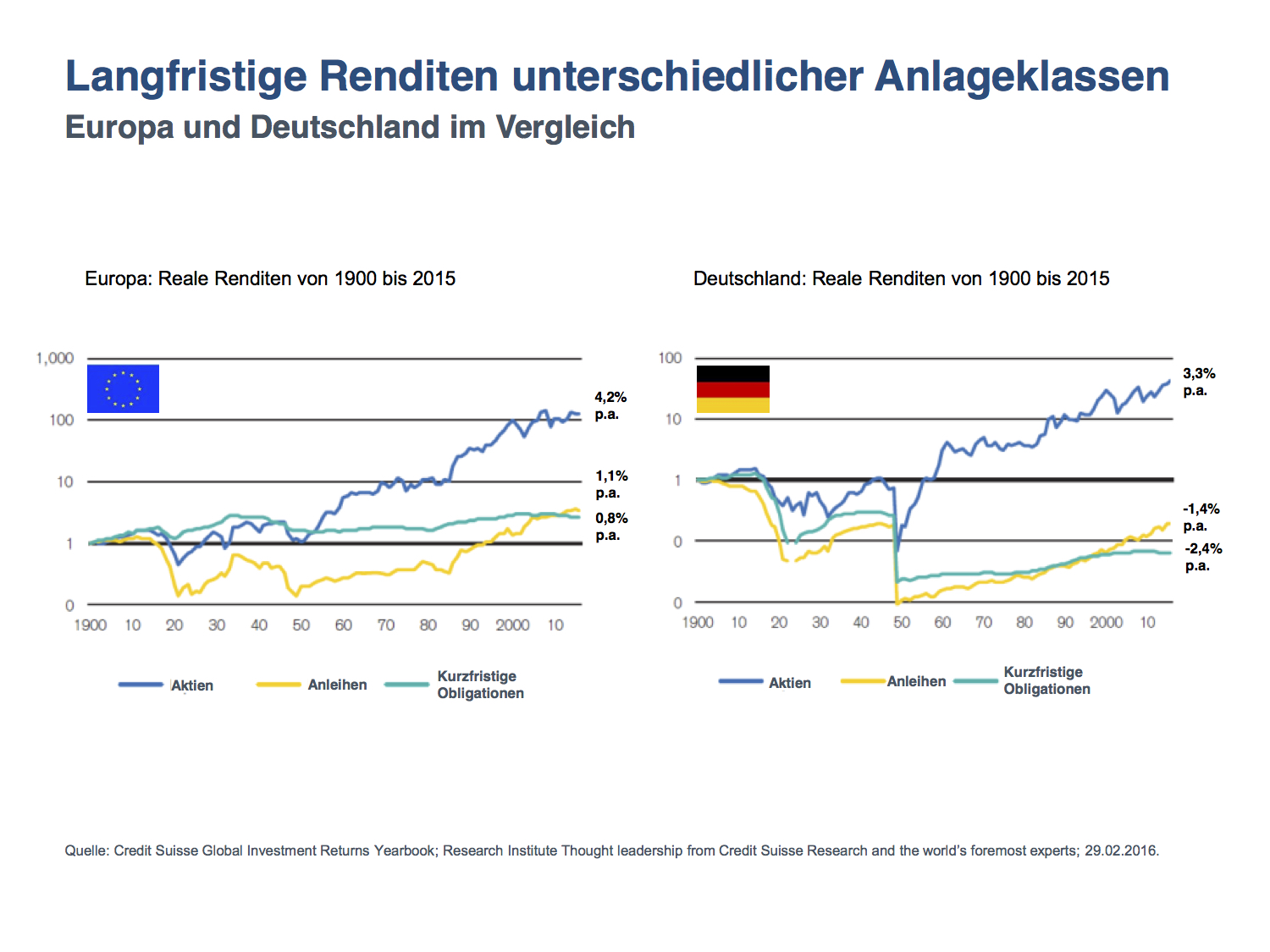

In Zeiten des offenbar anhaltenden Niedrigzinses ist die Beteiligung am Produktivvermögen einer Volkswirtschaft über eine aktienbasierte Altersvorsorge deshalb unerlässlich. Belege für die Überlegenheit der Aktien gibt es genug. Erst im Februar hat eine Studie der Credit Suisse ergeben, dass die realen Renditen der Aktien auch über sehr lange Zeiträume die von Anleihen übertreffen: Kamen europäische Anleihen von 1900 bis 2015 auf eine Rendite von nur 1,1 Prozent p.a., schafften Aktien im Vergleichszeitraum 4,2 Prozent p.a.. Für Deutschland lagen die Werte bei 3,3 Prozent p.a. für die Aktien, während Anleihen mit minus 1,4 % p.a. gar negativ rentierten.

Klar ist aber auch: Die Skepsis vieler Deutscher gegenüber der Aktie ist bereits Legion. Hier gilt es, Unternehmen wie Arbeitnehmer gleichermaßen weiter aufzuklären und von den Renditechancen dieser Anlageklasse zu überzeugen.

Dass eine aktienbasierte Altersvorsorge weder Hexenwerk noch ungewöhnlich ist, belegt nicht nur ein Blick in den angelsächsischen und skandinavischen Raum. Auch in Deutschland kommt eine Reihe führender Unternehmen bei modernen bAV-Plänen im Rahmen von Lebenszyklusmodellen bereits auf eine Aktienquote von deutlich über 50 Prozent – bezogen auf den Durchschnitt aller Mitarbeiter.

Arbeitgeber von Risiken entlasten

Ebenso trägt eine aktienbasierte bAV dazu bei, Arbeitgeber von Zinsrisiken zu entlasten, und das bei einer interessengerechten Verteilung der Chancen und Risiken der bAV zwischen Arbeitgeber und Versorgungsberechtigten: durch die Kombination von beitragsorientierter Plangestaltung mit einfacher Kapitalgarantie einerseits und voller Teilhabe der Mitarbeiter an einer positiven Anlagerendite andererseits.

Eine Möglichkeit, um die Chancen der Märkte zu nutzen, aber auch das Risiko in der Anlage zu managen, sind Lebenszyklusfonds. Dieses Anlagemodell hat als erstes Ziel, den Kapitalerhalt am Zieldatum mit einer sehr hohen Wahrscheinlichkeit zu sichern (um eine Inanspruchnahme des Arbeitgebers aus der Garantieverpflichtung zu vermeiden) und unter Beachtung dieser Vorgabe eine maximale Rendite zu erzielen.

So sind etwa die Fidelity Target Funds so konzipiert, dass die Wahrscheinlichkeit eines Nachschussrisikos minimal ist. Die Wahrscheinlichkeit, weniger als das investierte Kapital zum Laufzeitende zurückzuerhalten, tendiert bei einer Investition über die gesamte Laufzeit des Fonds gegen Null. Bei einem Anlagezeitraum von über 40 Jahren liegt die Wahrscheinlichkeit, das investierte Kapital zurückzuerhalten, bei über 99,5 Prozent. Bei einer Anlagedauer von 20 Jahren sind es 98,8 Prozent.

Das dahinter stehende Anlageprinzip ist einfach: Die Zusammenstellung des Portfolios richtet sich nach dem Alter des Anlegers. Je ferner der gewünschte Renteneintritt, desto stärker investiert der Fonds in wachstumsorientierte Investments, beispielsweise globale Aktien. Etwa 20 Jahre vor Auszahlung wird das Kapital langsam in weniger volatile Anlagen (Festverzinsliche) und schließlich in den Geldmarkt umgeschichtet, so dass das Vermögen abgesichert wird. Durch den langen Anlagezeitraum in Aktien partizipieren Mitarbeiter damit am Wachstum des weltweiten Produktivkapitals.

Dass sich die aktienbasierte bAV mit Lebenszyklusfonds lohnt, zeigt beispielsweise die Renditeentwicklung der Fidelity Target Funds mit den Zieldaten 2015 und 2020: Seit Auflegung im Jahre 2003 haben die Fonds bis Ende April 2016 eine annualisierte Rendite von über 5 bzw. 6 Prozent erzielt.

Um Risiken in der Auszahlungsphase zu reduzieren, können Arbeitgeber darüber hinaus auf eine Verrentung verzichten und eine Einmal- oder Teilzahlungen anbieten. Alternativ ist die (Teil-)Verrentung des angesparten Kapitals über einen Versicherer möglich.

Moderne Pensionspläne: einfach, renditestark und flexibel

Neben der renditestarken Kapitalanlage durch Lebenszyklusfonds und dem Verzicht auf teure Garantien zeichnen moderne Pensionspläne zwei weitere Aspekte aus:

Erstens: Einfachheit. Moderne bAV-Pläne basieren auf einem Opting-out, das gesetzlich, tarifvertraglich oder betrieblich vorgeschrieben werden sollte. Nur durch solche Automatismen gelingt es, die Entgeltumwandlung in der bAV zu erhöhen. Außerdem trägt die Kombination von Arbeitgeber- und Mitarbeiterbeiträgen dazu bei, bei rückläufiger staatlicher Rente auch künftig angemessene Renteneinkünfte zu sichern.

Zweitens: Flexibilität. Anspar- und Auszahlungsphase werden klar getrennt. In der Ansparphase sollten Beschäftigte die Möglichkeit haben, ihr Kapital bei einem Jobwechsel mitzunehmen. Das Vermögen kann entweder beim bisherigen Arbeitgeber stehenbleiben oder auf den neuen übertragen werden. Bei der Auszahlung sollten dem Mitarbeiter alle Optionen zur Verfügung stehen: Einmalzahlung, Ratenzahlung oder die Verrentung über einen externen Versicherer – je nach den individuellen Bedürfnissen des Mitarbeiters.

Dieser Text ist eine erweiterte Zusammenfassung des Beitrags „bAV und Asset-Management: mehr Aktien für die bAV“ von Klaus Mössle (Fidelity) aus dem Buch „bAV 2016 – Risiken und Lösungen für Mittelstand und Familienunternehmen“, Ende 2015 erschienen im F.A.Z.-Fachverlag, der FRANKFURT BUSINESS MEDIA GmbH, und herausgegeben von Guido Birkner, Redakteur in eben diesem Verlag, und Pascal Bazzazi, Chefredakteur und Herausgeber von Leiter-bAV.de.

Der gesamte Beitrag findet sich hier.

Der Autor dieser Zusammenfassung ist Leiter Investment- und Pensionslösungen von Fidelity International.

Von ihm beziehungsweise Fidelity International sind zwischenzeitlich bereits auf LEITERbAV erschienen:

„Die betriebliche Altersvorsorge stärken“, 29. Januar 2015

„Evolution oder Revolution?“, 12. März 2015

„Deutschland – Lust und Last der Garantien“, 20. April 2015

„Unser Land braucht mehr Volksvermögen!“, 27. Mai 2015

„An die 2. Halbzeit denken!“, 9. Juni 2015

„Die „Neue bAV“ denken. Und machen!“, 13. Juli 2015

„Raus aus der Nische“, 4. August 2015

„Zwei Ziele und die schwarze Null“, 19. April 2016

„Mehr Aktien für die bAV“, 6. Juli 2016

„Das Ende des Systemfehlers“, 18. Oktober 2016

„… und neuer Schwung für die drei Akteure“, 25. Juli 2017

„Von Strahlkraft, Verantwortung Mitleid und mehr…“, 21. Oktober 2019

Der Weg zum Ruhestand, 4. November 2019

Von 0 auf 150? Sechs Regionen auf dem Prüfstand, 28. Juli 2020

Pandemie verstärkt ESG-Fokus – bei Unternehmen und Anlegern, 8. April 2021

An einer Rentenreform führt kein Weg vorbei, 28. Juli 2021

15. Villa Mumm Konferenz am 9. September online aus Kronberg, 26. August 2021

Nachbericht – 15. Villa Mumm Konferenz:

Von seltenen Tieren, goldenen 20ern, ökonomischem Long Covid …, 1. Oktober 2021

Kontakt:

Christof Quiring

Leiter Investment- und Pensionslösungen

Fidelity International

Kastanienhöhe 1

61476 Kronberg im Taunus

Tel.: +49 6173 509-3208

Email: christof.quiring@fil.com

Advertorial mit freundlicher Unterstützung von:

Weitere Informationen unter: www.fidelity.de/bAV

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2020 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.