Die Alterssicherung in Deutschland sei gut aufgestellt, lobt der Alterssicherungsbericht der Bundesregierung. Der Bericht wird einmal pro Wahlperiode erstellt und beleuchtet die Leistungen aus Alterssicherungssystemen und die Gesamteinkommen der Senioren sowie die Verbreitung von bAV und pAV unter den Erwerbstätigen. LEITERbAV-Autor Detlef Pohl hat einen kritischen Blick hineingeworfen.

Die Zahl der aktiven Anwartschaften auf bAV in der Privatwirtschaft und im öffentlichen Dienst ist von Ende 2017 bis Ende 2019 um rund eine halbe Million auf 21 Mio. gestiegen.

Die Zahl der sozialversicherungspflichtig Beschäftigten mit aktiven Anwartschaften ist im gleichen Zeitraum auf rund 18,2 Mio. angewachsen.

Jedoch: Da sich die sozialversicherungspflichtige Beschäftigung in diesem Zeitraum insgesamt wesentlich dynamischer entwickelt hat, ist der prozentuale Anteil der Beschäftigten mit einer Betriebsrentenanwartschaft von 54,6% leicht auf knapp 54% im Jahr 2019 zurückgegangen.

Im O-Ton des Berichtes klingt das so:

„Der Aufwuchs der Anwartschaftszahlen in der betrieblichen Altersversorgung, der in den Jahren 2001 bis 2005 sehr dynamisch war, hat in den letzten Jahren deutlich an Schwung verloren.“

Die genannten Kernzahlen hatte bereits BMAS-StS Rolf Schmachtenberg kürzlich auf der HB-Tagung genannt, von LEITERbAV hier dokumentiert.

Nun hat sein Chef, Arbeitsminister Hubertus Heil, vor dem Bundeskabinett mit dem 273 Seiten starken Alterssicherungsbericht 2020 nachgelegt. Der Bericht befasst sich sowohl mit den ganz oder teilweise öffentlich finanzierten Alterssicherungssystemen (gRV, Beamten-, Richter- und Soldatenversorgung, Zusatzversorgung im ÖD, Alterssicherung der Landwirte, Künstlersozialversicherung) als auch mit bAV, Riester und pAV sowie mit der Gesamt-Einkommenssituation der Rentner und der steuerlichen Förderung von zusätzlicher Altersvorsorge.

Minister konkretisiert Staatssekretär

„Die Alterssicherung in Deutschland ist gut aufgestellt“, sagt Heil. Der Alterssicherungsbericht zeige, dass die positive Wirtschaftsentwicklung der letzten Jahre auch bei der älteren Bevölkerung angekommen sei:

Im Durchschnitt sind die Haushaltsnettoeinkommen der Älteren von 2015 bis 2019 um 14% gestiegen und damit deutlich stärker als die Preise für die Lebenshaltung im gleichen Zeitraum mit 5,3%. Hier zeige sich ein deutlicher realer Einkommenszuwachs, der in etwa dem Einkommenswachstum in der Gesamtbevölkerung entspricht.

Im Osten ist die Gesetzliche allein zu haus

Weitere wichtige Ergebnisse des Alterssicherungsberichts im Überblick:

• Die gRV ist das Alterssicherungssystem mit der weitaus größten Bedeutung. In ihr sind gut 56 Mio. Menschen versichert, 21,1 Mio. Menschen beziehen Renten, darunter 18,5 Mio. 65-jährige und älter.

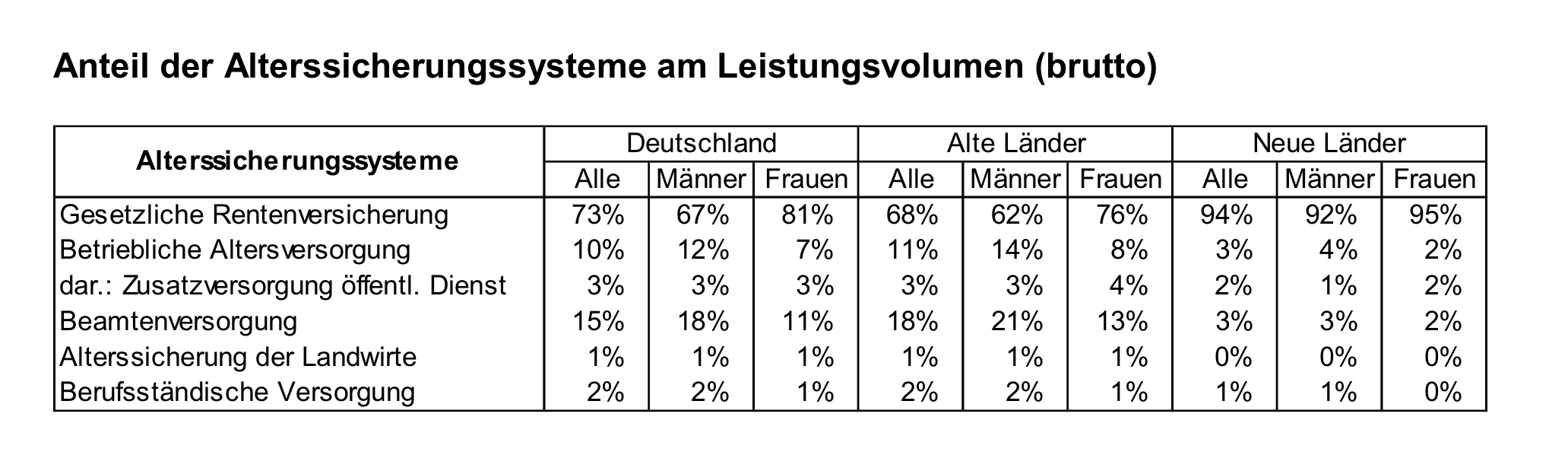

• In Deutschland beziehen 89% der 65-Jährigen und älter eine eigene Rente aus der gRV. Im Westen der Republik sind es 87% und im Osten gar 97%. Bezogen auf das Volumen der Alterssicherungsleistungen entfallen in den alten Ländern 68% auf die gRV, in den neuen Ländern sind es 94%.

• Insgesamt haben rund 66% der Beschäftigten eine zusätzliche Altersvorsorge, entweder über eine bAV und/oder einen Riester-Vertrag. Allerdings hat gut die Hälfte der Geringverdiener bisher nicht zusätzlich für das Alter vorsorgt.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

• Nahezu sämtliche Seniorenhaushalte verfügen über Leistungen aus Alterssicherungssystemen; Ehepaare im Schnitt monatlich 2.711 Euro, Alleinstehende 1.716 Euro.

• Ehepaare ab 65 erreichen in Deutschland im Schnitt 2.907 Euro Netto-Gesamteinkommen aus Alterssicherung und zusätzlichen Einkommen im Monat. Unter den alleinstehenden 65-Jährigen und älter beziehen Männer im Schnitt 1.816 Euro Gesamteinkommen, Frauen 1.607 Euro.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Zehn Prozent der Alterssicherung durch bAV, zwei durch Versorgungswerke

Bemerkenswert die Verteilung der Altersleistungen auf die verschiedenen Systeme:

73% aller Brutto-Alterssicherungsleistungen entfallen auf die gRV (plus 1% Alterssicherung der Landwirte). Mit 15% am Gesamtvolumen nimmt die Beamtenversorgung den zweitgrößten Anteil ein. Es folgen die bAV mit 10% (davon 3% Zusatzversorgung im ÖD) und die berufsständischen Versorgungswerke mit 2%, zusammen also 12%.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Die Durchschnittsrenten außerhalb der gRV beziffert der Bericht bei der Beamtenversorgung mit netto 2.461 Euro und damit wenig überraschend am höchsten. Die berufsständische Versorgung zahlt im Durchschnitt 1.904 Euro netto pro Monat, die Alterssicherung der Landwirte dagegen nur 378 Euro netto.

Und die bAV? Die Durchschnittsbeträge belaufen sich hier auf immerhin 424 Euro netto bzw. 293 Euro (ÖD-Zusatzversorgung).

Neben den eigenen Ansprüchen gibt es auch abgeleitete Leistungen insbesondere für Hinterbliebene. 37% aller Frauen, aber nur 7% aller Männer ab 65 bekommen eine abgeleitete Leistung. 87% aller Witwen ab 65 bekommen Witwenrente aus der gRV, im Schnitt 727 Euro netto. Aus der bAV sind es 20% (davon 6% ÖD), hier im Schnitt 302 Euro netto (ÖD: 256 Euro).

26 Prozent mit Kombi aus gesetzlicher Rente und bAV

Knapp zwei Drittel der 65-Jährigen und älter bekommen Leistungen nur aus einem System. Für 60% Senioren sind dies Leistungen der gRV. Rund 4% Prozent empfangen nur eine Beamtenversorgung, etwa 1% nur Alterssicherung der Landwirte.

Häufigste Form des Zusammentreffens von Leistungen aus verschiedenen Systemen: der Bezug einer bAV neben der gesetzlichen Rente.

Bezogen auf die gesamte Bevölkerung ab 65 Jahren trifft dies für 26% (davon ÖD: 1%) zu, unter den Männern in den alten Ländern sogar für 37% (davon ÖD 9%). Berechnungsbasis ist dabei die gesamte Bevölkerung, also auch alle Personen, die überhaupt keine Anwartschaften in diesen Systemen aufbauen konnten – wie Beamte und Selbstständige ohne Versicherungszeiten in der gRV. In 2% der Fälle treffen eine eigene gRV-Rente und eine eigene Beamtenversorgung zusammen.

Festzuhalten bleibt also: Nur 26% der 65-Jährigen und älter beziehen in Deutschland eine bAV, während unter den Beschäftigten der Anteil der bAV-Berechtigten wie erwähnt immerhin knapp 54% beträgt (zu achten ist auf die Bezugsbasis, da der erste Wert sich offenkundig auf die Gesamtbevölkerung bezieht).

In Teil C des Berichts geht es um die Gesamteinkommens-Situation der Haushalte ab dem Alter 65. Darin sind auch zusätzliche Einkommensarten enthalten, etwa Kapitalerträge, Einkünfte aus Vermietung und Verpachtung, Arbeitseinkommen, Renten aus privaten Rentenversicherungen, Grundsicherung im Alter, Sozialhilfe, Wohngeld, Unterhalt oder sonstige Einkommen.

Ergebnis: Die Haushaltsnettoeinkommen aller Ehepaare und Alleinstehenden ab 65 betragen 2019 im Schnitt 2.207 Euro und sind seit 2015, dem Berichtsjahr des letzten Alterssicherungsberichts, wie schon erwähnt um 14% gestiegen (bei 5,3% offizieller Teuerungsrate für Lebenshaltung).

Von Zinseinkünften und anderen statistischen Leckerbissen

Das verbreitetste Zusatzeinkommen außerhalb der Alterssicherungssysteme sind Zinseinkünfte, erläutert der Bericht (gemeint sind wohl eher Kapitalerträge). 22% der älteren Ehepaare und 17% der alleinstehenden Senioren beziehen Zinseinkünfte: Ehepaare monatlich 265 Euro, Alleinstehende 210 Euro (im Osten: 125 Euro bzw. 111 Euro).

Immerhin 18% der älteren Ehepaare haben Einnahmen aus Vermietung und Verpachtung – im Schnitt 1.064 Euro pro Monat (Alleinstehende: 771 Euro).

Erstaunlich niedrige 7% der Ehepaare ab 65 bekommen Rente aus privaten Lebens- oder Rentenpolicen (Alleinstehende: 5%). Ein Grund ist das weit verbreitete Kapitalwahlrecht. Die privaten LV-Renten betragen im Westen bei den Ehepaaren im Schnitt 367 Euro und bei den Alleinstehenden 375 Euro (im Osten 181 Euro bzw. 169 Euro monatlich). Enthalten sind hier auch Renten aus Riester-Verträgen, die erst seit 2002 abgeschlossen werden konnten.

Förderbeitrag entwickelt sich zurückhaltend

In Teil D des Berichts wird noch einmal ausführlich auf die Verbreitung der bAV eingegangen (ab S. 138), auch nach Branchen und Betriebsgröße (ab S. 142). Die bAV-Verbreitung hat sich demnach von 14,6 Mio. Anwartschaften 2001 bis Ende 2019 nahezu verdoppelt – auf die erwähnten 21 Mio., s. Abb.:

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Quelle: BMAS. Grafik zur Volldarstellung anklicken.

Der Zuwachs verlor allerdings in den letzten Jahren deutlich an Dynamik. Die jüngste Arbeitgeberbefragung hat ergeben, dass 2019 insgesamt rund 47% der Beschäftigten mit einer bAV-Anwartschaft die Möglichkeit der Entgeltumwandlung genutzt haben. Der relativ neue Förderbetrag für Geringverdiener des jüngst aufgebohrten § 100 EStG wurde 2019 laut Destatis von rund 67.000 Arbeitgebern in 740.000 Fällen genutzt. Das waren 3,4% aller Arbeitgeber in Deutschland (2018: 2,5%). Der staatliche Zuschuss ist 2019 gegenüber 2018 um 33% auf insgesamt 89 Mio. Euro gestiegen. Im Schnitt wurden 120 Euro pro Arbeitnehmer gewährt.

Ein weites Zahlen-Feld

Aktuare und andere Statistik-Liebhaber finden im Alterssicherungsbericht zahlreiche weitere Untergliederungen beim Alterseinkommen, etwa nach Geschlecht, Familienstand, Wohnstatus, beruflicher Stellung und Einkommensstatus, zur Riester-Rente (ab S. 146) und zur Zusatzvorsorge aus bAV und geförderter pAV insgesamt (ab S. 156).

DAI: Aktien und Opting-out

Erste Reaktionen auf den Bericht gibt es auch schon. Hier sei verwiesen auf das Deutsche Aktieninstitut. Dieses betont als einen Schwachpunkt der Lage, dass wie oben erwähnt knapp 54 Prozent der Geringverdiener mit einem Bruttolohn von weniger als 1.500 Euro pro Monat weder eine betriebliche noch eine private Altersvorsorge haben und sich dieser Anteil seit 2016 um sieben Prozent erhöht hat.

Über zwei Millionen Geringverdiener können damit nur auf die gesetzliche Rente bauen, darunter 70 Prozent Frauen. „Eine Rentenreform, die das Ansparen mit Aktien in der breiten Bevölkerung stärkt, wäre ein echter Fortschritt für die Rente, vor allem für Menschen mit geringem Einkommen. Alle Parteien, die es mit einer auskömmlichen Rente im Alter ernst meinen, müssen sich deshalb das Ansparverfahren mit Aktien für die nächste Bundestagswahl auf die Fahnen schreiben“, fordert Christine Bortenlänger, Geschäftsführender Vorstand des DAI.

„Bei einem verpflichtenden Ansparverfahren mit der Möglichkeit des Opt-Out würde die Zahl der Betriebsrenten zum Wohle der Mitarbeiter enorm ansteigen“, so Bortenlänger weiter, und verweist hier auf das Vorbild Großbritannien.

UPDATE am 27. November: Wachstum der betrieblichen Altersversorgung weiter fördern …

Ach die aba hat sich nun zu dem Bericht geäußert:

„Der Alterssicherungsbericht 2020 zeigt: die Zahl der Arbeitnehmer mit Betriebsrentenanwartschaften hat im letzten Jahr um weitere 200.000 zugenommen. Außerdem kommen seit 2018 etwa 740.000 Arbeitnehmer in den Genuss des staatlichen Zuschusses für arbeitgeberfinanzierte Betriebsrenten von Niedrigverdienern. 18,2 Millionen sozialversicherungspflichtige Beschäftigte haben Betriebsrentenanwartschaften. Das sind beeindruckende Zahlen, aber wir dürfen nicht müde werden die Verbreitung der Betriebsrenten weiter voran zu treiben,“ erklärte Georg Thurnes, Vorsitzender der aba Arbeitsgemeinschaft für betriebliche Altersversorgung e.V., in Berlin anlässlich der Veröffentlichung des Berichtes.

„Nachholbedarf besteht weiterhin bei Niedrigverdienern und Beschäftigten in kleinen Unternehmen,“ so Thurnes. Bedauerlich sei zudem, dass der Zuwachs an Betriebsrenten nicht mithalte mit der noch stärker ausgefallenen Zunahme an sozialversicherungspflichtigen Beschäftigungsverhältnissen.

„Mit dem bAV-Förderbetrag gibt es seit 2018 für Arbeitgeber von Niedrigverdienern einen attraktiven Weg, Betriebsrenten zu finanzieren. 30 Prozent des Beitrags, den der Arbeitgeber zusätzlich zum Lohn an einen Pensionsfonds, eine Pensionskasse oder eine Direktversicherung zahlt, erhält er als Zuschuss vom Staat. Außerdem sind die Aufwendungen als Betriebsausgaben abzugsfähig,“ erläuterte Thurnes. Dieser Weg zur Betriebsrente müsse noch stärker bekannt gemacht werden.

… und dazu ist der Gesetzgeber gefordert!

Aber auch der Gesetzgeber sei gefordert. Er müsse endlich den Weg hin zur reinen Beitragszusage ebnen. „Die Hürde des Tarifvertrags ist zu hoch. Reine Beitragszusagen können dem Arbeitgeber die Angst vor Haftung nehmen und Arbeitnehmern mittels eines kollektiven Ansatzes und ausgeklügelter Korridor- und Puffermechanismen zu attraktiven und zugleich hinreichend sicheren Betriebsrenten verhelfen. Würde man solche Modelle mittels Betriebsvereinbarung zulassen, wären positive Effekte bei der Verbreitung von Betriebsrenten zu erwarten,“ ist sich Thurnes sicher und erinnert daran: „Oft schon waren betriebliche Lösungen die entscheidenden Vorreiter für spätere Erfolgsmodelle!“

„Schädlich für eine weitere Ausweitung der Betriebsrenten wären neue, staatlich subventionierte Formen einer „Höherversicherung“, etwa durch eine erleichterte Zahlung freiwilliger Beiträge an die Gesetzliche Rentenversicherung, oder andere obligatorische Formen der privaten Vorsorge, wie sie mancherorts in Berlin diskutiert werden. Wir brauchen nicht ständig neue Ideen, sondern ein klares, nachhaltiges Bekenntnis der Politik zur betrieblichen Altersversorgung,“ fordert Thurnes abschließend.

Reform des Versorgungsausgleichs

Am Rande sei erwähnt, dass die Bundesregierung gestern sich in einem weiteren Punkt auch mit der bAV befasst hat, denn sie beschloss den vom BMJV vorgelegten Entwurf eines Gesetzes zur Änderung des Versorgungsausgleichsrechts.

Der „Ergänzende Bericht der Bundesregierung zum Rentenversicherungsbericht 2020 gemäß § 154 Abs. 2 SGB VI (Alterssicherungsbericht 2020)“ findet sich hier.

Übrigens wurde vom Kabinett zeitgleich auch der „Rentenversicherungsbericht 2020“ beschlossen, dieser findet sich hier.