Im britischen und niederländischen Pensionswesen sind sie längst fest etablierter Standard. Doch kommen Strategien zur Steuerung unerwünschter Bilanzvolatilität, die durch Änderungen unerwarteter Pensionsverbindlichkeiten entsteht, auch in Deutschland zunehmend zur Anwendung. Olaf John erläutert Einzelheiten, klärt weit verbreitete Missverständnisse und warnt von Nachlässigkeit.

Liability-Driven Investments (LDI) sind Kapitalanlagestrategien, die zur Steuerung der von Pensionsverpflichtungen verursachten Volatilität in der Unternehmensbilanz eingesetzt werden. Die wichtigsten Einflussgrößen für ein LDI-Konzept sind dabei die Abzinsungssätze für die entsprechend fälligen Beitrags- und Rentenzahlungen sowie die für die Rentenerhöhung maßgebliche Inflation. LDI wird üblicherweise von Versorgungseinrichtungen respektive deren Trägerunternehmen angewendet, die Pensionsverpflichtungen mit Marktwerten (Mark-to-Market) bilanzieren, zum Beispiel nach FRS/IAS19.

In Deutschland waren die Vermögenswerte zur Deckung dieser Verpflichtungen häufig nicht zweckgebunden und galten infolgedessen nicht als (Pensions-)Planvermögen. Außerdem haben viele Unternehmen in der Vergangenheit versicherungsmathematische Gewinne und Verluste nur zum Teil in der Bilanz erfasst. Beides hat sich geändert, und damit ist die von Pensionsverpflichtungen verursachte Bilanzvolatilität in den Vordergrund gerückt. Doch ungeachtet zunehmender Bedeutung von LDI-Strategien gibt es häufig Trugschlüsse bezüglich LDI. Die häufigsten drei werden hier kurz diskutiert.

Trugschluss 1: „LDI ist im gegenwärtigen Niedrigzinsumfeld zu kostspielig.”

LDI-Strategien in einem Umfeld niedriger Zinsen bedeutet, Geld zu verlieren – so die häufige Annahme. Auf höhere Zinsen zu warten könnte jedoch für Enttäuschung sorgen. Denn während die Märkte für Staatsanleihen den Anlegern offenbar keine attraktiven Renditen bieten, preisen sie bereits eine deutliche Verbesserung der wirtschaftlichen Bedingungen ein. Darauf zu spekulieren, dass die Renditen nur steigen können, könnte sich als falsch erweisen.

LDI bedeutet nicht das Immunisieren von Zinsrisiken! Das Zinsrisiko ist nur ein Faktor von LDI-Konzepten unter mehreren, und die Entscheidung, ob, wann und wieviel Zinsrisiko abgesichert wird, sollte von der Zielsetzung des Trägerunternehmens abhängen. Dazu gehören insbesondere Deckungsgrad und Risikotoleranz. Unter Umständen kann sich das Unternehmen keine von den Pensionsverpflichtungen verursachte Volatilität in der Bilanz leisten, zum Beispiel, weil diese in Extremfällen die Größenordnung des Eigenkapitals des Unternehmens erreichen können. Im Falle eines Überschuss in der Bedeckung der Verpflichtungen kann es ebenfalls sinnvoll sein, (Zins-)Risiken herauszunehmen.

Die teilweise sowie schrittweise Zinsabsicherung erfordert eine Analyse der Sensitivität der Verbindlichkeiten, verursacht durch Änderungen der Abzinsungskurve und der Inflationserwartungen. Darüber hinaus gilt es, das Zielniveau der Absicherung zu bestimmen. Zur Erreichung dieses Ziels können sogenannte Trigger festgelegt werden, die eine Hedging-Quote in Abhängigkeit von

-

Zeit

-

Marktwerten oder

-

Deckungsgrad

auf- oder aber auch abbauen.

Darüber hinaus können im Niedrigzinsumfeld Swaption-Strategien verwendet werden – bis das gewünschte Niveau erreicht ist. Eine Swaption-Strategie kann während der Wartezeit bis zum Erreichen der gewünschten Trigger-Niveaus eine Prämie erwirtschaften. Die jeweilige Attraktivität von Swaption-Strategien hängt von der Volatilität der Zinssätze und von den spezifischen Zielen des Trägerunternehmens ab.

Trugschluss 2: „Der Renditeaufschlag der Abzinsungskurve ist der wichtigste Faktor bei LDI.”

Der Renditeaufschlag stellt zwar einen bedeutenden Teil der Abzinsungskurve gemäß IAS 19 dar. Die kontroverse Diskussion über die Bestimmung der Diskontkurve nach IAS19 überschattet aber andere, wichtigere Aspekte von LDI-Strategien. Der Renditeaufschlag ist nur ein Teil der Diskontkurve und bezieht sich nur auf ein Liability-Risiko.

In der Praxis verwendete Abzinsungskurven gemäß IAS19 basierten in der Regel auf einem Indexuniversum von Unternehmensanleihen mit AA-Rating. Diese Praxis geht auf die 1990er Jahre zurück, als 30 bis 40 Prozent der Märkte für Unternehmensanleihen ein AA-Rating aufwiesen. Der Anteil an Unternehmensanleihen mit AA-Rating ist seitdem deutlich gesunken. Dadurch ist ein Konzentrationsrisiko entstanden: Beispielsweise macht eine Anleihe der Rabobank derzeit 30 Prozent des Markit iBoxx AA 10+ Index aus, der von vielen Unternehmen weiterhin als Benchmark benutzt wird. Sollte die Rabobank aber zurückgestuft und somit aus dem Index genommen werden, würde der Rechnungszins des Indexuniversums fallen, was zu einer Erhöhung der Verbindlichkeiten der Unternehmen führen würde, die den Index zur Festlegung ihrer Abzinsungskurve verwenden. Das gilt, obwohl diese Unternehmen nicht unmittelbar einen Bezug zu einer potentiellen Abstufung der Rabobank haben.

Die Bilanzvorschrift im IAS19 sieht lediglich vor, dass die verwendeten Abzinsungskurven von High Quality Corporate Bonds (HQCBs) abzuleiten sind. Die in der Praxis verwendeten AA-bewerteten Anleihen sind demnach nicht verbindlich. Im November 2012 debattierte das IFRS Interpretation Committee (IFRS IC) darüber, ob eine Anleihe mit einem AA-Rating als Standard für HQCB genüge. Das Committee hob schließlich nur hervor, dass Qualität ein absolutes Maß darstellt. Dies impliziert die Forderung, den gewählten Ansatz für die Festlegung der Abzinsungskurve nicht zu ändern. Aber die Änderung des Aktuars kann zu einer anderen Abzinsungskurve führen.

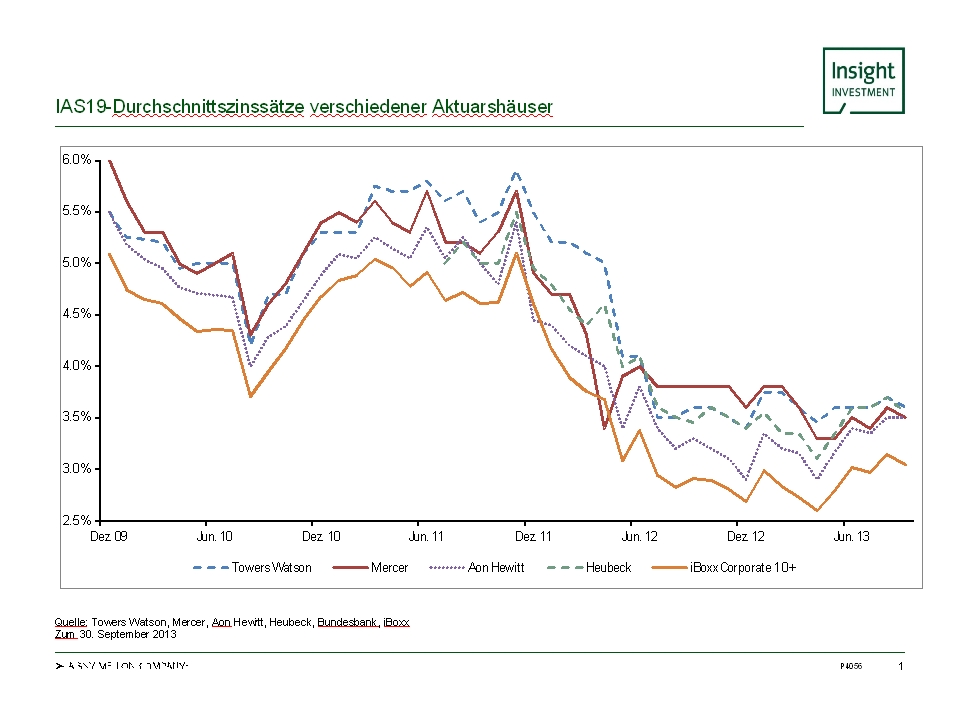

Wie weit sich die empfohlenen Abzinsungskurven verschiedener Aktuarshäuser unterscheiden, ist in der nachstehenden Grafik zu sehen, welche die implizierten Durchschnittszinsen der Abzinsungskurven von Dezember 2009 bis September 2013 zeigt.

Viele Unternehmen entwickeln mittlerweile eigene Methoden, die Abzinsungskurve zu bestimmen, welche dann von ihrem Aktuar angewendet wird. Letztlich müssen diese jedoch vom Wirtschaftsprüfer akzeptiert werden.

Die Steuerung des erstrangigen Risikos – also das Risiko des Abzinsungssatzes im Allgemeinen – ist wichtiger als eine Scheingenauigkeit bei der individuellen Bestimmung einer Teilkomponente der Diskontkurve, und Abwarten aus Unsicherheit bei der künftigen Bestimmung der Abzinsungskurve könnte sich als nachteilig erweisen.

Trugschluss 3: „Absichern des Inflationsrisikos verringert nicht wirklich die Bilanzvolatilität.”

Eine oft geäußerte Meinung besagt, dass eine Absicherung des Inflationsrisikos nicht erforderlich sei. Anders als bei der Abzinsungskurve gibt es keine allgemeine Regel für die Bestimmung der für die Berechnungen notwendigen Inflationserwartungen. Historisch waren die verwendeten Inflationserwartungen sehr stabil und lagen während des größten Teils der letzten zehn Jahre bei 2 Prozent oder knapp darunter. 2 Prozent Inflationserwartung ist außerdem das Inflationsziel der Europäischen Zentralbank (EZB), und diese Tatsache wird zur Rechtfertigung derart stabiler Erwartungen genutzt.

Die tatsächlichen Rentenanpassungen basieren jedoch nicht auf dem Ziel der EZB oder auf Annahmen. Für die nach Paragraph 16 des Betriebsrentengesetzes erforderlichen Rentensteigerungen wird gewöhnlich der Verbraucherpreisindex des Statistischen Bundesamtes (VPI) herangezogen. Der VPI und die am Marktpreis orientierte Inflationserwartungen weisen im Verhältnis zum EZB-Ziel eine hohe Volatilität auf. In den vergangenen zehn Jahren schwankte der VPI im Zwölfmonatszeitraum beispielsweise zwischen –0,5 Prozent im Juli 2010 und 3,3 Prozent im November 2008. Der Unterschied von diesen tatsächlichen und den bei der Berechnung verwendeten erwarteten Rentensteigerungen führt zu außerplanmäßigen Gewinnen oder Verlusten, die entsprechend hohe Volatilität verursachen können. So lag im November 2008 die tatsächliche Rentenanpassung um 65 Prozent höher als erwartet (3,3 gegenüber 2 Prozent). Diese Größenordnung unterstreicht die Notwendigkeit einer sorgfältigen Steuerung des Inflationsrisikos.

Wie bei dem Renditeaufschlag der Abzinsungskurve gibt es keinen perfekten Inflationshedge für den VPI, auf den sich keine Inflationsanleihen beziehen. Deutsche inflationsgebundene Staatsanleihen sind ausnahmslos an die europäischen Inflationsraten gebunden, und die Laufzeit dieser Anleihen ist kürzer als die der typischen Pensionsverpflichtungen. Es gibt zwar OTC-Swaps auf den VPI, jedoch sind diese sehr illiquide, weshalb der Handel mit ihnen teuer ist. Zur Absicherung der deutschen Inflation können auch Instrumente mit Bezug auf französische oder europäische Inflation als Approximation in Betracht gezogen werden. Europäische oder französische inflationsgebundene Instrumente beinhalten allerdings ein Basisrisiko im Vergleich zum VPI, was jedoch ein geringeres Problem darstellt, als das Inflationsrisiko zu ignorieren.

Aktuell scheint die Inflation angemessen bewertet zu sein, und angesichts der Unsicherheit im Zusammenhang mit den langfristigen Auswirkungen der Geldpolitik könnte es sich als nachlässig erweisen, die Einführung oder die Erhöhung der Inflationsabsicherung nicht in Erwägung zu ziehen.

Der Autor ist Head of Business Development, Europe, der Insight Investment, London, UK.

Von ihm und anderen Autorinnen und Autoren der Insight Investment erschienen zwischenzeitlich bereits auf LEITERbAV:

Corporates zwischen DBO-Entlastung, Rekord-Ausfinanzierung und Liability Hedging:

Kopf oder Zahl?

von Wolfgang Murmann, 16. November 2023

Der Umgang mit der Polykrise:

Go global or stay home

von Frank Diesterhöft und Alexander Kleinkauf, 12. Juli 2023

Nutzt die Zeit:

Das Comeback liquider Fixed Income Investments

von Frank Diesterhöft und Alexander Kleinkauf, 21. September 2022

Zwischen sinkenden Asset-Preisen und Liability-Gewinnen:

Should I hedge or should I go?

von Wolfgang Murmann, 22. Juni 2022

Die asynchrone wirtschaftliche Erholung

– und ihre Chancen

von Gareth Colesmith, 30. November 2021

Fallen Angels:

The better High Yield

von Frank Diesterhöft, 29. September 2021

Ein Plädoyer:

Für verantwortliches Investieren bei festverzinslichen Anlagen!

Von Gottfried Hörich, 1. Juni 2021

De-Risiking im Niedrigzinsumfeld:

Adaptive Liability Hedging

von Wolfgang Murmann, Frankfurt am Main, 27. Oktober 2020

Governance ist mehr … als nur ein Wort

von Frank Diesterhöft, Frankfurt am Main, 26. August 2020

Pensionsrisiken aus der Stakeholder-Perspektive

von Wolfgang Murmann, Frankfurt am Main, 8. Juli 2020.

Fünf gute Gründe für Emerging Markets Corporate Debt

von Sabrina Jacobs, Frankfurt am Main; London, 11. Dezember 2019

Wohin mit dem Geld?

von Frank Diesterhöft, Frankfurt am Main, 25. September 2019

Nachhaltiges Investieren in festverzinsliche Wertpapiere

von Olaf John, Frankfurt am Main, 16. Mai 2019

ESG-Momentum oder … wie nachhaltig sind eigentlich Staaten?

von Frank Diesterhöft und Olaf John, Frankfurt am Main, 7. November 2018

Aktienrenditen mit reduziertem Downside – Aber wie?

von Olaf John, London, 6. September 2018

Klimabezogene Risiken bei Anleihe-Emittenten

von Olaf John, London, 12. Juni 2018

Absolute Return mit Private Debt?!

von Olaf John, London, 4. April 2017

Investment Grade Private Debt:

Ein Muss für alle Pensionseinrichtungen?

von Wolfgang Murmann, London, 21. Dezember 2016

Effiziente Anleihenallokation im Negativzinsumfeld

von Olaf John, London, 24. August 2016

Mögliche Zinswende:

Das Ende von LDI?

von Wolfgang Murmann, London, 23. Februar 2016

Collateral Pool: Verschuldung, Verzerrung

– und Navigieren in den Kreditmärkten.

von Olaf John, London, 16. Dezember 2015

Bericht aus London: Pensions, Freedom und Lamborghinis.

von Olaf John, London, 15. Oktober 2015

LDI als Alternative zum Prinzip Hoffnung.

von Wolfgang Murmann, London, 20. Mai 2015

Globales Farmland als Anlageklasse.

von Olaf John, London, 14. September 2014

Ist der Longevity Swap die bessere Versicherung?

von Wolfgang Murmann, London, 4. Juni 2014

CRE-Darlehen als Anlageklasse:

Renditeaufschlag. Illiquiditätsprämie. Geringe Korrelation.

von Olaf John, London, 12. Februar 2014

Die drei Trugschlüsse über LDI-Strategien.

von Olaf John, London, 11. November 2013

Advertorial mit freundlicher Unterstützung von:

Kontakt:

Olaf John

Head of Business Development, Europe

Insight Investment, 160 Queen Victoria Street, London EC4V 4LA

Tel.: +44 20 7321 1944

Email: Olaf.John@InsightInvestment.com

Hinweis: Die Meinungen in diesem Artikel sind die des Autors und geben nicht unbedingt die Ansicht von Insight Investment wieder. Sie dürfen nicht als Anlageberatung oder als eine Aufforderung zum Kauf oder Verkauf einer Anlage oder Strategie verstanden werden.

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot zu betrachten. Die Inhalte einschließlich der über Links gelieferten Inhalte stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung. LEITERbAV (PB), Herausgeber und Redaktion übernehmen keine Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit oder Vollständigkeit der Inhalte gleich welcher Art. Alle Meinungsäußerungen wie auch die hier vorliegende geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder. Weder Herausgeber noch Redaktion noch freie Mitarbeiter von LEITERbAV (PB) noch etwaige Datenlieferanten übernehmen irgendeine Art der Haftung für die Verwendung dieser Informationen oder deren Inhalt. Alle Inhalte beruhen auf Quellen und Aussagen, die der Herausgeber, die Redaktion oder der verfassende freie Mitarbeiter für zuverlässig halten. Jegliche Haftung für etwaige Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), oder IT-Risiken resultieren könnten, ist ausgeschlossen.

Disclaimer:

Alle Inhalte auf LEITERbAV, und damit auch der vorliegende, einschließlich der über Links gelieferten Inhalte, richten sich an bAV-Verantwortliche in Industrie, Politik, Behörden und bei Verbänden sowie an bAV-Berater und bAV-Dienstleister und damit nur an institutionelle Marktteilnehmer. Die Inhalte und die Werbeinhalte einschließlich der von Gastautoren gelieferten Inhalte und einschließlich der über Links gelieferten Inhalte sind weder in Deutschland noch außerhalb Deutschlands als Kauf- oder Verkaufsangebot irgendeiner Art oder als Werbung für ein solches Angebot (bspw. von Fondsanteilen, Wertpapieren oder zur Inanspruchnahme von Finanzdienstleistungen) zu betrachten und stellen keinerlei Beratung dar, insbesondere keine Rechtsberatung, keine Steuerberatung und keine Anlageberatung, oder ein Angebot hierzu dar. LEITERbAV (PB), Herausgeber und Redaktion sowie Gastautoren übernehmen keinerlei Garantie, Gewährleistung oder Haftung für Korrektheit, Richtigkeit, Aktualität oder Vollständigkeit der Inhalte gleich welcher Art. Dasselbe gilt für die Verwendung dieses Artikels oder dessen Inhalt. Auch jegliche Haftung für etwaige IT-Schäden, Vermögensschäden oder sonstige Schäden, die aus der Nutzung dieser Inhalte, beispielsweise zu Anlageentscheidungen (handeln oder nicht handeln), resultieren könnten, ist ausgeschlossen. Dasselbe gilt, wenn LEITERbAV (PB) oder Gastautoren in diesem Werk auf Werke oder Webseiten Dritter verweisen. Alle Meinungsäußerungen geben ausschließlich die Meinung des verfassenden Redakteurs, freien Mitarbeiters oder externen Autors wieder und sind subjektiver Natur. Es handelt sich dabei nur um aktuelle Einschätzungen, die sich ohne vorherige Ankündigung ändern können. Die Texte sind damit vor allem für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht vorgesehen. Prognosen sind kein verlässlicher Indikator für die zukünftige Wertentwicklung. Prognosen basieren auf Annahmen, Schätzungen, Ansichten und hypothetischen Modellen oder Analysen, die sich als nicht zutreffend oder nicht korrekt herausstellen können. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. LEITERbAV und seine gesamten Inhalte und Werbeinhalte und die in ihm enthaltenen Informationen dürfen nur in solchen Staaten verbreitet oder veröffentlicht werden, in denen dies nach den jeweils anwendbaren Rechtsvorschriften zulässig ist. Der direkte oder indirekte Vertrieb von LEITERbAV in den USA sowie dessen Übermittlung an oder für Rechnung von US-Personen oder an in den USA ansässige Personen sind untersagt. Es gilt ausschließlich deutsches Recht. Als Gerichtsstand wird Berlin vereinbart.

© 2019 Pascal Bazzazi – LEITERbAV. Die hier veröffentlichten Inhalte und Werke unterliegen dem deutschen Urheberrecht. Keine Nutzung, Veränderung, Vervielfältigung oder Veröffentlichung (auch nicht auszugsweise, auch nicht in Pressespiegeln) außerhalb der Grenzen des Urheberrechts für eigene oder fremde Zwecke ohne vorherige schriftliche Genehmigung durch Pascal Bazzazi.